一图看懂委外、嵌套和名股实债

2017-03-30 09:04 来源:http://www.ceo315.org/ 阅读: 次

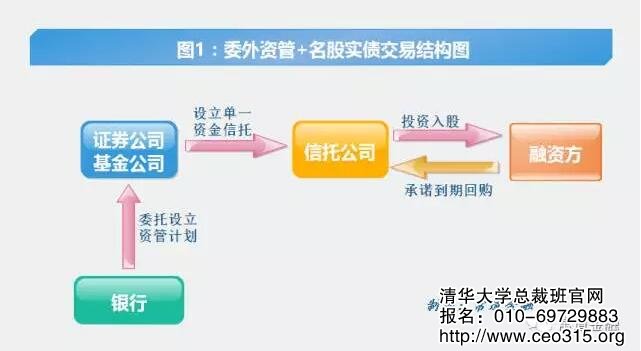

上图是银行理财资金“委外资管+名股实债”的交易结构图,其业务流程为:银行作为委托人,以理财资金委托证券公司或基金公司设立资管计划,证券公司或基金公司遵循银行的投资指令,通过信托公司的信托计划、私募基金等对目标企业开展股权投资,到期后由融资方回购股份,由于在投资协议中约定了固定投资期限和收益率,因此名义上的股权投资仍然属于债权融资行为。

此交易模式并不复杂,但却比较有意思,整个业务流程囊括了近期金融界的三个热点词汇,即:委外、嵌套和名股实债。

交易结构的前半部分涉及理财资金委外业务和资管嵌套。

该业务的起因是近年来城商行和农商行的理财、自营资金规模快速增长,而团队自身投资水平无法匹配,委托外部投资就成为一个重要的资产配置渠道。其主要表现形式包括信托计划、基金公司、券商、保险资产管理计划、信托计划、保险计划。

在整个委外业务交易结构中,委托方即为资金提供方,主要是商业银行理财资金和自营资金,外部管理人则是资金实际投资运作方,一般为信托、券商、基金公司和保险公司等。委托人按照协议约定获得投资管理的收益,管理人一般以“固定管理业绩+超额业绩分成”的方式收取管理费。

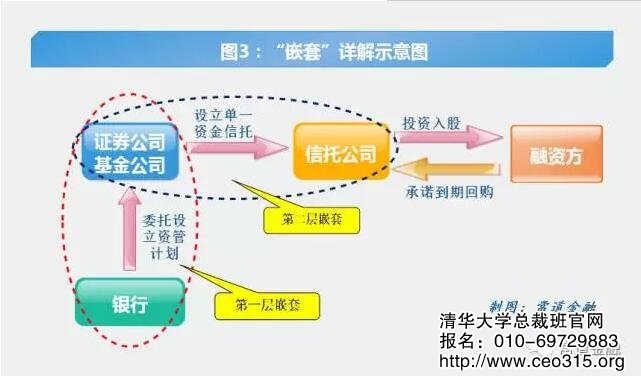

所谓资管嵌套,顾名思义,就是两个资管产品相互组合,一个产品套另一个产品,实现资管业务的跨金融机构、跨市场交叉,对当前金融分业监管体制造成一定冲击。

在“委外资管+名股实债”交易结构中,实际包括了两个层次的嵌套,一是银行理财与券商资管的嵌套,二是券商资管与信托计划的嵌套。嵌套的目的主要是通过“银行理财+券商资管+信托计划”绕道规避银监和证监的分业监管。

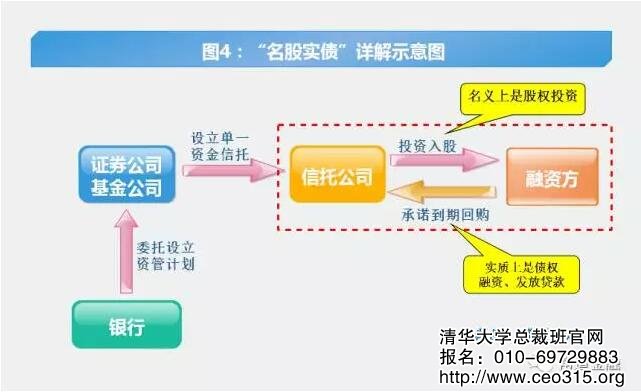

最后谈谈交易结构的后半部分,即名股实债。从字面意思就可以看出,所谓名股实债,就是指名义上是股权投资,实际上是债权融资、发放贷款。

名义上的股权投资容易实现,也好理解,实际上的债权融资则是通过各种刚性兑付的保本约定实现。如:约定股权投资的固定投资期限和收益率,或者要求融资方在投资协议中签订回购或对赌条款等。

在上述交易结构中,信托公司与融资方签订的投资协议约定了固定的投资期限和收益率,并要求融资方到期回购股权,确保以信托计划为载体的理财资金的本金和收益能按期兑现。承诺刚性兑付或保本是名股实债区别于纯粹股权投资的主要特征,纯粹股权投资是浮动收益,不可能承诺刚性兑付或保本。

或许不少人会问,名股实债既涉及股权又涉及债权这么复杂,那它存在的意义是什么?不用怀疑,在逐利性超强的金融行业,任何业务形态的兴起均可应验“存在即真理”这句哲语,只要深入追究,任何业务都能满足大多数参与主体的逐利性或规避监管的需求,名股实债也不例外。

从融资方的角度,一方面可以增加获取融资的渠道,另一方面则可以在账面上扩大自己的股本金,降低财务杠杆(由于股权回购协议一般由融资方的大股东与资金方提供方签署,因此站在融资方的个别财务报表角度,可以起到降低财务杠杆的作用,而如果站在合并报表角度,由于会计计量需要遵循“实质重于形式”原则,因此合并报表中名股实债应计入负债科目,而非权益工具科目,不能实现降低财务杠杆的效果)。

从通道方的角度,信托公司、证券公司等在名股实债业务流程中充当了通道方,获取了通道费等业务收入。

因此,这是各参与方均可得到好处的业务模式,开展并不断推广是件皆大欢喜的事情。

以上便是整个“委外资管+名股实债”业务模式的介绍,顺便对委外、嵌套和名股实债三个热点词汇进行了简单解读,下面从风控及合规角度谈谈该业务模式存在的主要问题,主要有四点:

一是在形式上规避了“资产池”限制。如银行开展委外资管,虽然在形式上实现了理财产品与资管计划的对应,满足了“三单”要求(单独管理、单独建账、单独核算),但实质上仍然是《商业银行理财业务监督管理办法(征求意见稿)》中所说的“滚动发售、集合运作、期限错配”的“资产池”模式。

二是理财资金所承受风险高于一般性债权。该模式下,银行理财资金主要通过资管计划进行股权类投资,一旦遭遇项目投资失败,而融资方又出现经营不善、到期回购困难等问题,理财资金虽然实质是债务性资金,但只有股权的名义,只能在一般性债权之后获得受偿,其风险程度较一般性债权高。

三是降低了准入门槛,增加信用风险。如银行通过名股实债的方式向房地产项目公司融资,相较于以往通过银信合作发放信托贷款的做法,规避了“项目四证齐全、企业资本金达到30%、开发商二级以上资质”的要求。

四是隐藏了企业真实资产负债状况。在名股实债名义下,隐藏了企业真实的资产负债结构,降低了企业资产负债率,表面上有利于其后续各类融资活动,实际上却从另外一方面增加了企业的财务杠杆,加大了违约的概率。

针对上述问题,监管部门在银行理财委外、资管嵌套和名股实债等方面都出台了一系列政策法规,对相关业务进行规范,本打算在此文中一并梳理解读,但因笔者近期事务繁忙,等后期有空再详细解读吧。

阅读过本文的访客还阅读过:

相关热词搜索:

一图看懂委外、嵌套和名股实债 相关课程

清友会人力资源总监(CHO)创新实战高级研修班

公司治理与资本运营总裁班

卓越商道与创新经营高级研修班

中国国学百家讲堂与智慧传承高级研修班

清大美院艺术投资与艺术管理高级研修班

商业地产开发与投融资总裁研修班

企业总经理如何有效掌

企业总经理如何有效掌 麦当劳高管年薪180万

麦当劳高管年薪180万 连锁快速发展,如何给

连锁快速发展,如何给 管理会计必看!财务人

管理会计必看!财务人